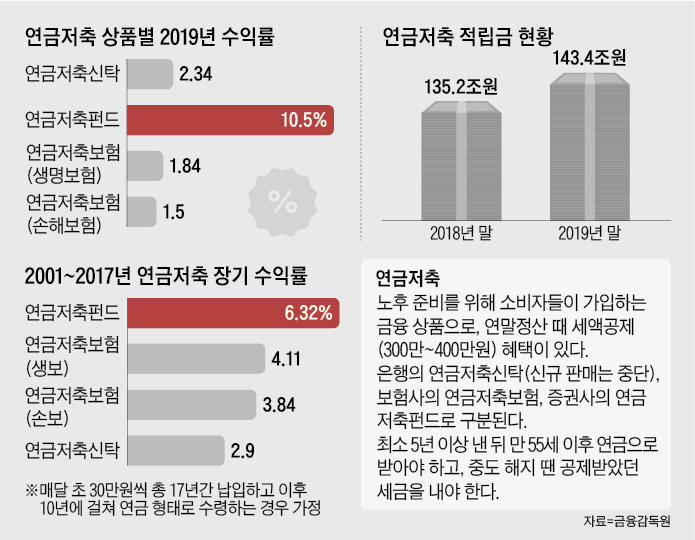

어떤 사람들은 연금저축에 가입하려면 무조건 연금저축펀드에 가입해야 한다고 합니다. 생명보험사가 제공하는 연금저축보험은 수익률이 높거나 운용비용이 높아 연금저축펀드에 비해 수익성이 낮다는 주장이 제기돼 왔다.

(연금저축이란?) 개인연금 상품관리기관의 세제혜택에 따라 펀드(증권사), 보험사(생명보험사), 신탁(은행)으로 나뉜다.

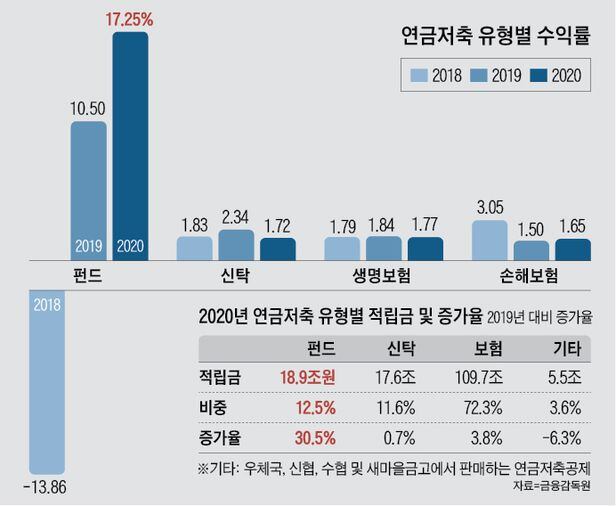

(연금저축기금의 장단점) 연금저축기금의 가장 큰 장점은 높은 ‘수익성’입니다. 대상이 증권사이기 때문에 미국 펀드, 국내 ETF, TDF 등의 주식에 투자할 수 있으며, 이러한 지표가 장기간 상승세를 보인다는 가정하에서 상대적으로 수익률이 연금 저축 보험은 수십 년 후에 인상될 수 있습니다.

단, 고수익을 위해서는 장기 가입이 필요합니다. 작년(2021년)에 이 펀드에 가입했다고 가정해 보겠습니다. 예를 들어 Nasdaq ETF, S&P ETF, Korea Composite Stock Index ETF 등 대표적인 종목에 투자하면 현재 수익률이 그리 좋지 않을 것이다. 즉, 장기적으로는 상승추세의 확률은 높으나 단기적으로는 수익률이 낮을 수 있고 자본보전이 쉽지 않다. 연기금이지만 비상금이 언제 필요할지, 앞으로 무조건 오를지는 100% 확신할 수 없다. 운영 항목에 대한 결정을 스스로 내려야 하므로 계속 신중하게 작업해야 합니다. 정기적인 월 단위가 아닌 개별적으로 투자 금액을 지불해야 하기 때문에 실제 투자 금액의 증가 또는 조정이 어려울 수 있습니다.

이전 이미지다음 이미지 미국 대표 지수 ETF(연금적금보험 장단점) 연금저축보험은 정확한 공시이율을 기준으로 이자를 지급하므로 연금저축펀드 대비 투자손실이 없습니다. (반대로 동적수입은 없습니다;;) 원금보장상품이기 때문에 미래생명보험회사가 망하더라도 최대 5000만원까지 예금자보호가 가능합니다. 그러나 공익은 보통 1~2%로 높지 않기 때문에 투자원금 대비 가치보존의식이 강하다. 가장 큰 혜택은 연간 최대 400만원의 세금 감면을 받을 수 있어 직장인들에게는 절세 측면에서 매우 유용하다.

세액공제 범위 (연 400만원 한도, 소득에 따라 차등) 5,500만원 미만: 16.5%, 66만원 이상 5,500만원 이상: 13.2%, 528,000원 이상 1억 2,000만원 이상: 13.2% (3회 이상) 백만원) , 396,000원 (신청) 주식투자로 경제적 자유를 누리고 싶은 사람입니다. 지금도 대부분의 지분이 주식에 있습니다. 저는 개인적으로 리스크 헤지 측면에서 연금저축펀드보다 연금저축보험을 선호합니다. 퇴직저축펀드에 가입하면 모든 자산(?)을 주식으로 제한하는 것이기 때문에 최근과 같은 세계적인 불황을 겪게 되면 자산이 순식간에 증발할 가능성이 높습니다. 연금저축보험은 금리는 낮지만 저축감이 강합니다. % 투자수익률, 14~15%의 총수익률을 얻을 수 있는데 별반 다를 바가 없지만, 종부저축보험의 가장 큰 단점인 높은 사업비 문제가 있을 수 있는데 지금은 10년, 4.38%라는 수치는 취급수수료로서는 큰 문제가 아니다. 법인세 공제를 제외한 누적 이익이 등록 이후 10%를 넘어섰기 때문에 사업비를 감안해도 개인적으로 불만은 없다. 사실 저는 2010년부터 삼성생명 연금저축기금 연금에 가입하여 현재까지 유지하고 있으며 운용 결과에 만족하고 있습니다. .삼성생명연금저축황금연금보험 가입인증 ↓↓ 삼성생명연금저축보험의 12년차 추정연금액 및 누적납부금액 삼성생명연금저축황금연금보험은 145개월을 적립하였습니다. 국민연금 예상소진시점 끌어내린다는 사실… 연 34만원(34만원 * 12월) – 세액공제 528,000원 - 연수익 약 1% 수입이 40,000~568,000원, 수익률이 13.9%라고 가정하면 연금저축보험 수입이 나쁘다고 할 수 있을까? 일반인이 연간 13.9%의 수익을 내기란 쉽지 않습니다. 펀드든 보험이든 연금저축에 가입하는 것이 좋다고 생각합니다. 다만 본인의 상황과 투자성향, 자산 등을 고려하여 본인에게 더 유리한 방향을 선택하여 가입하시는 것이 노후준비에 큰 도움이 되리라 생각합니다.